資金繰りにお困りではありませんか?

売掛金があるのに、すぐに資金化できないことで

ビジネスの運転資金に困っていませんか?

支払い期限が迫っているのに資金が足りない、

そんな時にファクタリングが役立ちます。

経営者なら誰もが直面する問題ですが、

2社間ファクタリングとは?

2社間ファクタリングは、

資金調達を希望する企業とファクタリング会社の2社間で行われる取引です。

売掛先企業には一切通知されずに契約が成立するため、

取引内容を知られることなく資金化が可能です。

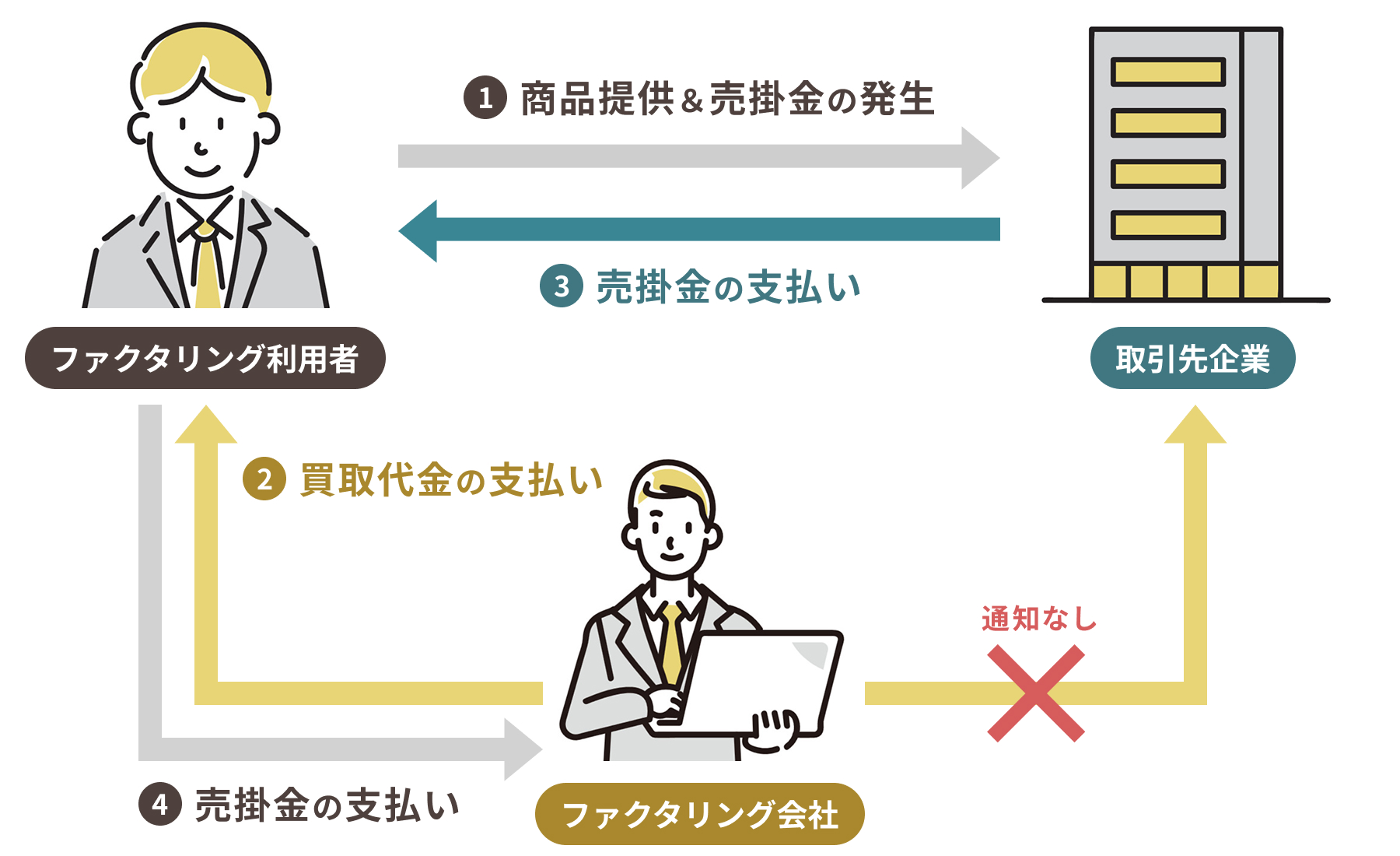

この仕組みでは、まずファクタリング会社が売掛債権を買い取り、利用企業に売却代金を支払います。

その後、売掛先企業から売掛金の支払いが行われた際に、利用企業がファクタリング会社へその資金を振り込む流れとなっています。

-

取引先に知られずに

資金調達できる ファクタリングでは、自社の売掛債権を売却することで資金調達を行うため、取引先にその事実が知られることはありません。

他の資金調達方法では、場合によっては取引先への影響や通知が必要になることもありますが、ファクタリングならそのような心配は不要です。

経営者としてのプライバシーを守りながら、スムーズに資金調達が可能です。 -

資金調達のスピードが速い

(即日〜数日で資金化) ファクタリングの大きな魅力の一つは、その迅速な資金調達です。

売掛債権の審査が通れば、通常は即日〜数日で資金化され、必要な時にすぐに資金を手にすることができます。

従来の銀行融資では、申請から資金が手に入るまでに数週間~数か月かかります。

ファクタリングなら、急な資金繰りにも柔軟に対応できます。 -

担保や保証人が不要で

利用しやすい ファクタリングは、担保や保証人を必要としません。

売掛債権自体を販売するため、銀行融資のように不動産や個人保証を求められることはありません。

これにより、資産が少ない、または過去の信用履歴に不安がある企業でも、容易に利用することができます。

シンプルでスムーズな手続きで、誰でも利用しやすい資金調達方法です。

-

金融機関と比較して割高な手数料

2社間ファクタリングは、売掛債権をファクタリング会社に直接売却して資金を調達する方法です。

銀行融資と比較した場合、どうしても、割高になってしまう場合が多くあります。

また、売掛金を売却することによって前倒しで現金化しているだけで、中期的に見ると手元資金が増えているわけではありません。

そのため、将来も見据えたファクタリングの利用の方法として、銀行融資やファイナンスリースのリースバックなどの活用を同時に検討しながら、資金繰りの繋ぎとしてファクタリングを利用するといった発想も大事です。 -

売掛金の回収を委託される

2社間ファクタリングでは、売掛企業に対して売掛債権の売却を秘匿するため、売掛金の回収業務を売却企業が委託され行う流れになります。

メリットとして自社で回収を管理するため、取引先との関係を直接調整できる柔軟性がありますが、その分、入金された売却だ債権の代金を受け取り、ファクタリング会社に支払う義務が生じます。

とはいえ、しっかりとした管理体制を整えることで、スムーズに回収業務を進めることが可能です。 -

回収した売掛金を着服しないように

回収委託を受けて回収した売掛金をファクタリング会社に、支払わないトラブルが稀に発生しています。

万が一、入金された金額がファクタリング会社へ支払われなかった場合は、横領に該当することがあり、法的措置が取られる可能性もあります。

横領は、民事事件だけではなく、刑事事件にも該当します。

そのため、売掛金の回収とファクタリング会社への支払いが確実に行われるように気を付けてください。

体験者の声